Banco Central dispara juros e aprofunda crise fabricada

Ao aumentar a Selic, o Banco Central provoca aumento de todas as taxas de juros de mercado, que correspondem a um dos principais preços da economia, pois os juros refletem o custo do dinheiro

Banco Central dispara juros e aprofunda crise fabricada

Por Maria Lucia Fattorelli

Ao aumentar a Selic, o Banco Central provoca aumento de todas as taxas de juros de mercado, que correspondem a um dos principais preços da economia, pois os juros refletem o custo do dinheiro

Foto: Marcello Casal Jr./ Agencia Brasil

Em 2021 o Banco Central já elevou a taxa básica de juros (Selic) em 362,5%! A Selic estava em 2% ao ano no início de 2021 e foi elevada para 9,25% na última reunião realizada dia 8 de dezembro. O mercado já anuncia que em janeiro de 2022 a Selic deverá subir para 11,25%, conforme relatório Focus divulgado pelo próprio Banco Central.

Além de desprovida de fundamento técnico, a atitude do Banco Central de disparar a Selic está completamente descolada dos interesses do país e provoca impactos negativos na vida das pessoas, das empresas e às contas públicas.

Adicionalmente, a disparada da Selic aprofunda a crise fabricada, pois os juros altos estão associados com outras medidas de política monetária suicida adotadas pelo Banco Central, em especial a remuneração diária da sobra de caixa dos bancos (Bolsa-Banqueiro), que gera escassez de moeda na economia, pois o dinheiro que toda a sociedade deposita nos bancos fica esterilizada no Banco Central, rendendo juros diários aos bancos.

A combinação de juros altos e redução de moeda em circulação é fatal para a economia, como denunciamos desde janeiro de 2016, quando publicamos o artigo O Banco Central está suicidando o Brasil. De fato suicidou: em 2015/16 o PIB encolheu 7%; o desemprego bateu recorde, milhões de empresas quebraram e, só em 2016, o Banco Central transferiu R$ 250 bilhões de prejuízos ao Tesouro Nacional!

O que leva o Banco Central a aumentar a Selic, se o seu impacto é tão negativo para toda a economia do país, para as pessoas e as empresas?

A justificativa que tem sido usada pelo Banco Central para aumentar a Selic é o “controle inflacionário”, porém, essa justificativa é falsa e não possui base técnica alguma!

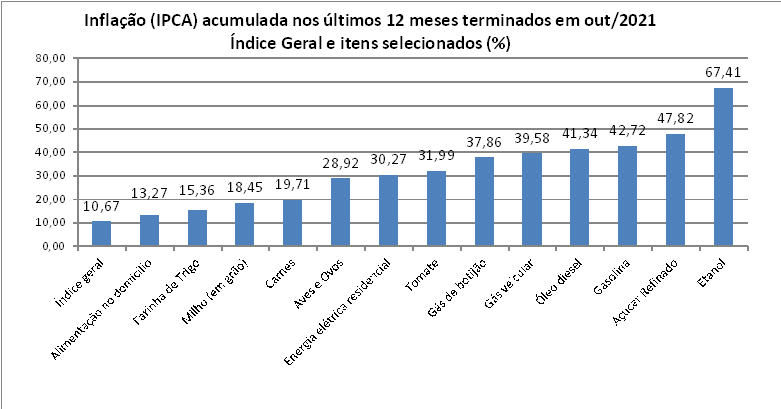

Segundo dados divulgados pelo IBGE, a inflação no Brasil tem sido provocada principalmente pelo aumento dos preços dos combustíveis, alimentos e tarifas (preços administrados pelo próprio governo, como Energia Elétrica por exemplo), conforme dados selecionados no gráfico:

Fonte: IBGE

Fonte: IBGE

Os combustíveis (gás de cozinha, gasolina, diesel etc.) sobem disparadamente devido à insana política de preços que vem sendo adotada pela Petrobras desde a gestão de Pedro Parente (governo Temer), vinculada ao preço de paridade à importação (PPI).

Tal forma fictícia e onerosíssima de calcular os preços dos combustíveis não tem a menor lógica, a não ser beneficiar as empresas estrangeiras que trazem seu combustível de fora para vender aqui e para a Petrobras distribuir mais de R$ 60 bilhões de lucros a seus acionistas só neste ano, um gigantesco deboche com a população sacrificada pela alta dos combustíveis

Os alimentos sobem de preço em decorrência de graves erros de política agrícola e agrária (que privilegiam o grande agronegócio de exportação e abandonam a agricultura familiar).

Enquanto o Brasil bate recordes de safra e de exportação, garantindo lucros bilionários às grandes corporações que exploram o grande agronegócio, dezenas de milhões de pessoas passam fome e disputam ossos e restos de lixo de supermercado para sobreviver.

Esse escândalo é uma prova de que o grande agronegócio não tem absolutamente nada a ver com a alimentação do povo brasileiro! É um negócio! E tem influenciado pesadamente no índice de inflação.

Os preços administrados sobem por culpa do próprio governo, por falta de controle adequado e falta de investimentos. Neste momento, por exemplo, a tarifa que mais tem influenciado o índice geral calculado pelo IBGE é a tarifa de energia elétrica residencial, que subiu 30,27% nos últimos 12 meses.

Não tem faltado dinheiro no Brasil, que poderiam estar sendo destinados para os investimentos necessários em fontes de energia alternativa e preservação do meio ambiente, pois temos mantido mais de R$ 4 trilhões em caixa há vários anos!

O problema é que todo esse dinheiro tem sido reservado para garantir o pagamento de juros da chamada dívida pública, sendo que até o Tribunal de Contas da União (TCU) já declarou que essa dívida não tem servido para investimentos no Brasil.

Portanto, nesse contexto de inflação provocada pela alta dos preços de combustíveis, alimentos e preços administrados, o fato de o Banco Central elevar brutalmente a taxa de juros Selic tem algum efeito no controle inflacionário?

É evidente que não! Aumentar os juros não irá conter a alta dos preços dos combustíveis, alimentos e preços administrados, que decorrem de outros fatores, como mencionado.

Ademais, a alta da Selic provoca aumento, em cadeia, de todos os demais tipos de juros de mercado (que incidem sobre empréstimos bancários, cheque especial, cartão de crédito etc.), o que acaba provocando elevação de preços porque todas as empresas incorporam os custos financeiros ao preço de seus produtos.

E agora? O que fazer diante dessa atitude do Banco Central de suicidar a economia brasileira?

O Banco Central foi tornado independente e “autônomo” pelo Congresso Nacional, que aprovou o inconstitucional PLP 19/2019 (Lei Complementar 179/2021), questionado em ação junto ao STF (ADI 6696), cujo relator, Ministro Lewandowski reconheceu a inconstitucionalidade, por vício de iniciativa.

Inexplicavelmente, o Ministro Barroso interpretou de forma completamente equivocada o Art. 48 da Constituição Federal e acabou tendo seu equivocado voto seguido por outros ministros, mantendo-se a completa autonomia do Banco Central, órgão que comanda a moeda, os juros, o câmbio, as reservas internacionais e toda a política monetária do país, a qual reflete no funcionamento da economia e na vida de todas as pessoas!

Ao aumentar a Selic, o Banco Central provoca aumento de todas as taxas de juros de mercado, que correspondem a um dos principais preços da economia, pois os juros refletem o custo do dinheiro.

Quando esse custo é baixo, as empresas se encorajam a tomar empréstimos para investir, abrindo novos ou ampliando seus negócios.

Assim, geram mais produtos e serviços, emprego e renda para a população e promovem a circulação da renda na economia, beneficiando todos os setores: indústria, comércio, serviços e o governo, que arrecada tributos em todas as operações. Este é o chamado ciclo virtuoso da economia, no qual todos os setores ganham.

Quando as taxas de juros ficam elevadas demais, ocorre o contrário: a economia fica amarrada e todos perdem, instalando-se um ciclo vicioso. Exceto para os bancos, que são remunerados diariamente pelo dinheiro que eles não emprestam, e batem recordes de lucros!

Os bancos lucram com a “Bolsa-Banqueiro”, que já vinha sendo paga pelo Banco Central através do abuso das “Operações Compromissadas”, que chegaram a esterilizar R$ 1,6 trilhão em agosto/2020 – o denominado overnight!

Agora a “Bolsa-Banqueiro” está sendo paga também, sem limite, por meio dos Depósitos Voluntários Remunerados, uma jabuticaba trazida pelo PL 3.877/2020, transformado em Lei 14.185/2021, que passou por cima da Constituição e da chamada “Lei de Responsabilidade Fiscal” para remunerar os bancos, enquanto amarra toda a economia do país.

Ao remunerar os bancos pelo dinheiro que eles não emprestam à sociedade, o Banco Central estimula que estes depositem sua sobra de caixa no Banco Central e recebam diariamente essa remuneração parasita, a Bolsa Banqueiro

Esse estímulo torna-se ainda mais sedutor quando a Selic dispara e garante elevada remuneração diária aos bancos.

Ora, por que razão os bancos irão oferecer empréstimos a juros baixos às indústrias e demais empresas e famílias, se eles podem obter remuneração diária paga pelo Banco Central?

O juro de mercado é alto no Brasil e amarra toda a economia por causa da remuneração parasita paga pelo Banco Central aos bancos.

É evidente que os bancos preferem receber a remuneração diária paga pelo Banco Central, ainda mais diante da disparada da Selic, do que emprestar às empresas e às pessoas a juros baixos. Só emprestam a juros extorsivos.

Essa política monetária do Banco Central tem provocado rombo aos cofres públicos e danos a todos os demais setores econômicos, repetindo a mesma dose praticada na crise fabricada a partir de 2014.

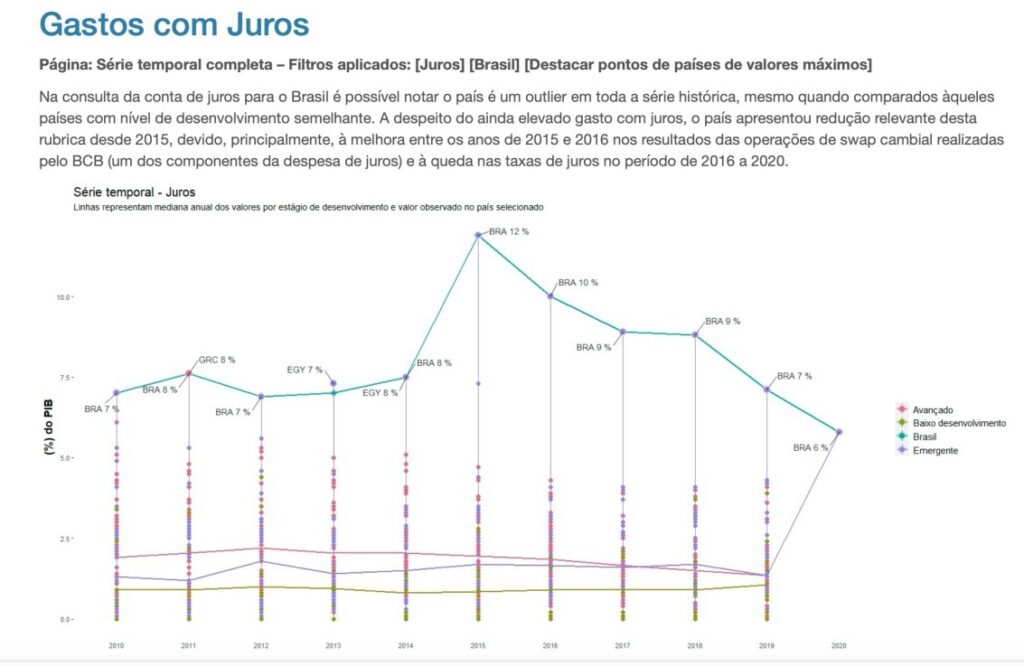

Até mesmo o Tesouro Nacional reconhece, em publicação oficial que inclui comparativo internacional do gasto com juros em relação ao PIB, que “o país é um outlier (comportamento altamente discrepante, fora da curva normal) em toda a série histórica, mesmo quando comparados àqueles países com nível de desenvolvimento semelhante”:

Fonte: Tesouro Nacional

Fonte: Tesouro Nacional

O Brasil está na contramão do mundo, onde as taxas de juros são próximas de zero e até negativas há vários anos, a fim de impulsionar o funcionamento da economia. Precisamos unir a sociedade e interromper a injustificada explosão dos juros, que só beneficia bancos enquanto todos os demais setores perdem.

Dívida pública explode

Além de todos os danos à economia, empresas e famílias, a elevação da Selic provoca aumento imediato nos gastos com a dívida pública.

Parte dos títulos públicos (cerca de R$ 2,5 trilhões) é indexada à Selic e o custo com esses títulos aumentou absurdamente diante da elevação de 362,5% da Selic neste ano.

Os demais títulos públicos também acabam sendo impactados pela alta da Selic, de tal forma que o gasto com a dívida pública explode, e seu estoque também, pois há anos o Tesouro tem emitido títulos para pagar juros, ao arrepio do Art. 167, III, da Constituição Federal!

O mais grave é que a dívida pública elevada (a dívida interna federal já ultrapassa R$ 7 trilhões) tem sido usada como justificativa para cortes de investimentos públicos e privatizações insanas, além de sucessivas contrarreformas que retiram direitos da população e desmontam a estrutura do Estado.

Assim, o aumento da Selic se mostra como um dos perversos ingredientes do projeto de destruição do país e de nossas possibilidades de desenvolvimento socioeconômico. E é evidente que as autoridades de plantão sabem disso! #ÉHORAdeVIRARoJOGO

Maria Lúcia Fattorelli é coordenadora nacional da Auditoria Cidadã da Dívida e integra a Comissão Brasileira Justiça e Paz, organismo da CNBB. Escreve mensalmente para o jornal Extra Classe.